【相場を観測する】チャートを用いて詳しく解説します!(第8弾)

~相場の観測~

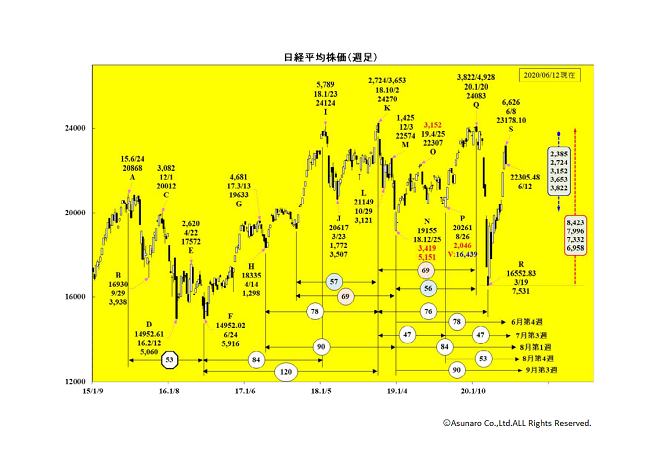

【週足参照】 =上昇ピッチに警戒=

※チャートをクリックすると拡大チャートが表示されます

前回「基調維持も騰勢鈍化で反動安値幅に留意」(記:2020/5/15)では以下のように述べた。

(前回の『着眼大局着手小局No.7』はこちら)

「騰勢鈍化も半値戻し20,317円をクリアしたほか、安値(R)16,552円から直近高値20,390円までの上げ幅が3,838円と前上げ幅3,822円(P~Q)に相当する水準20,347円を上回り、順次バランス値をクリアし、上げ幅の拡大につながりやい経過となっている。

引き続き、高値(K)24,270円を基点とする下げ三波動(K~N~Q~R)形成後の第4波動(R~?)が進行しており、以下の上値水準が挙げられる。

(1)21,480円=R+(Q-N)

(2)21,667円=R+(K-N)

(3)22,341円=R+(I-H)

(4)22,468円=R+(A-F)

ただ、上げ基調も騰勢鈍化と値幅のバランスで、一旦、影響を受ける可能性もあり反動安値幅には留意したい。」とした。

実際には、騰勢鈍化から上放れ上げを加速し高値(S)23,178円と上伸した。ただ、安値(R)16,552円からの上げ幅が6,626円と過去の値幅6,958円(14年4月安値13,910円から15年6月高値20,868円までの値幅)に接近したあと22,305円と反落(▲873円)しやや影響を受ける格好となった。

また、高値(Q)24,083円から安値(R)16,552円までの9週に対し、同安値(R)から高値(S)23,178円まで13週となった。

よって、現在は上げ基調の経過も反動安値幅がどの程度(重要値幅1,728円)で収まるか、または、深押しせずに切り返し高値に進むか見極める状況にある。

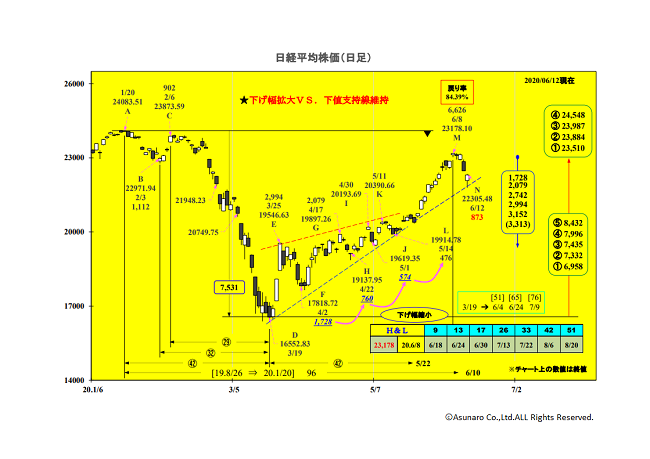

【日足参照】 =下げ幅拡大に懸念=

※チャートをクリックすると拡大チャートが表示されます

日足では前回「基調維持もウエッジ型収れんで動意接近へ」(記:2020/5/15)では、以下のように述べた。

「高値(G)19,897円以降は、高値と安値をともに切り上げた。ただ、高値の切り上げ幅は351円(E→G)、296円(G→I)、197円(I→K)と次第に縮小し、安値も1,319円(F→H)、482円(H→J)と縮小する「斜傾三角形」の進展から動意が急接近している。

よって、高値(K)20,390円と安値(J)19,619円の何れをブレイクするかが焦点となっている。高値を上回ると上値は前述(週足の項)の水準となる。

一方、下落の危うさも内在していることか、安値(J)19,619円を下回ると前安値(H)19,137円ないし安値(F)17,818円の維持が焦点となる。

反動安値幅では、①902円(B~C) ②1,112円(A~B) ③1,728円(E~F)の範囲内に収まることが重要となる。また、③1,728円を上回るとさらなる値幅の拡大につながりやすくなる。」とした。

実際には、騰勢鈍化も安値(L)19,914円(5/14)を下回らず高値(K)20,390円を上回って上伸し順次上値計算値をクリアした。

この間、安値(L)19,914円(5/14)以降は、4連騰(△681円)~続落(▲207円)~4連騰(△1,528円)~小反落(▲38円)を挟んで6連騰(△1,301円)と17日間で△3,264円高と上伸した。

6月8日には高値(M)23、178円と2月21日以来70日ぶり(立ち合い日数ベース)に23,000円台を回復した。

また、安値(D)16,552円から高値(M)23,178円までの上げ幅は6,626円と前上げ幅5,115円(週足:K~N)および5,916円(週足:A~F)を一気に上回った。

ただ、高値(S)23,178円に進んだあと反動安値幅が一時▲1,392円安と拡大し、そのご値を戻し、終値では▲873円安と過去の値幅902円(B~C)の範囲内に収まり、安値(D)16,552円と安値(L)19,914円を結んだ下値支持線を維持した。

よって、現在は現水準から切り返すか。または、下げ幅拡大も値幅1,728円(E~F)の範囲内に止まって切り返す(ともに高値更新が重要)ことかできるかが焦点となる。

維持できない場合は、下げ幅の拡大へつながりやすくなる。その場合、下値は以下の水準が挙げられる。

(1)22,276円=M-(C-B)

(2)22,066円=M-(A-B)

(3)21,450円=M-(E-F)

(4)21,099円=M-(G-F)

(5)20,454円=M-2,724円(18.7/5~10/2までの上げ幅)

(6)20,184円=M-(E―D)

一方、下げ幅が1,112円から1,728円の範囲内に収まって切り返し、高値(M)23,178円を上回ると安値(D)16,552円以降の基調の継続となり、今年1月高値(A)24,083円にトライする動きにつながりやすくなる。その場合、上値は以下の水準が挙げられる。

(1)23,510円=D+6,958円

(2)23,884円=D+7,332円

(3)23,987円=D+7,435円

(※)24,083円=高値(A):今年1月20日

(4)24,548円=D+7,996円

-------------------------------------------------------------

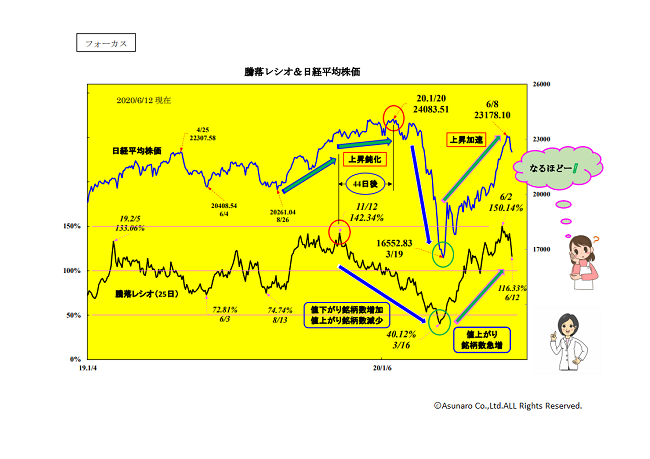

【フォーカス】 ~騰落レシオ~

相場全体(インデックス)の動向を把握する代表的な指標として「騰落レシオ」がある。株価指数の上昇局面で値下がりする銘柄もある一方、指数が下降する局面でも値上がりする銘柄がある。

騰落レシオは、値上がり銘柄数と値下がり銘柄数との比率を用いて、現在の状況を知ろうとするもので今後についての検討にも一助となる。

値上がり銘柄数が多い状態が長く続けば調整局面が接近している。逆に値下がり銘柄数が多い状態が長く続けば反発が近い、と言うように相場を分析する手法で便利な指数である。

※騰落レシオの求め方は一定の期間(一般的には25日間を使用している)の値上がり銘柄数と、値下がり銘柄数の比率を計算する。

騰落レシオ=値上がり銘柄数÷値下がり銘柄数×100%

一般的な見方としては以下の通り

①120%台に上昇した場合、目先の相場は高値波乱の接近となる(売りシグナル)

②70%台に低下した場合、目先の相場は底入れし反発の接近となる(買いシグナル)といわれている。

また、騰落レシオは株価が高値をつける前に120%を超えたり、株価が安値をつける前に70%を割り込むなどの傾向があり、株価のピークやボトムと必ずしも一致するものではないが、騰落レシオがピーク圏に接近する局面では、全体的な底上げとなる。

一方、騰落レシオがピークアウトとなれば、個別物色の強い展開となる傾向があることから、相場の現況を知るほか、相場の先行指標としても利用されている。

★参照 騰落レシオと日経平均株価

※チャートをクリックすると拡大チャートが表示されます

では、現局面での判断はどうであろうか・・・

※日経平均株価と騰落レシオの主なピーク・ボトムの比較(2015年以降)

騰落レシオのピークとボトムは、以下の通り日経平均株価に先行している。

<日経平均株価【高値】> <騰落レシオ(25)>

〇2015年 20,868円(6/24) 141.42%(2/26)…66日前

※騰落レシオのピーク後の低下も物色が旺盛で100%台で推移したことから、日経平均株価のピークまでの時間が延びた。

〇2018年 24,124円(1/23) 124.41%(1/16)…5日前

〃 24,270円(10/2) 136.05%(9/26)…4日前

〇2020年 24,083円(1/20) 142.34%(19.11/12)…44日前

※騰落レシオはピーク後に物色が限られ次第に低下し、日経平均株価の騰勢は鈍化した。

◎直近では、日経平均の高値6月8日に対し、騰落レシオのピーク150.14%(6/4)は4日前となっている。

<日経平均株価【安値】> <騰落レシオ(25)>

●2015年 14,952円(2/12) 53.82%(1/21)…12日前

● 〃 14,952円(6/24) 81.14%(6/16)…6日前

●2018年 20,617円(3/23) 76.16%(2/14)…26日前

● 〃 19,155円(12/25) 65.64%(12/25)…同日

●2020年 16,552円(3/19) 40.12%(3/16)…3日前

-------------------------------------------------------------

【先人からの一言】 ~常に冷静な投資家になろう~

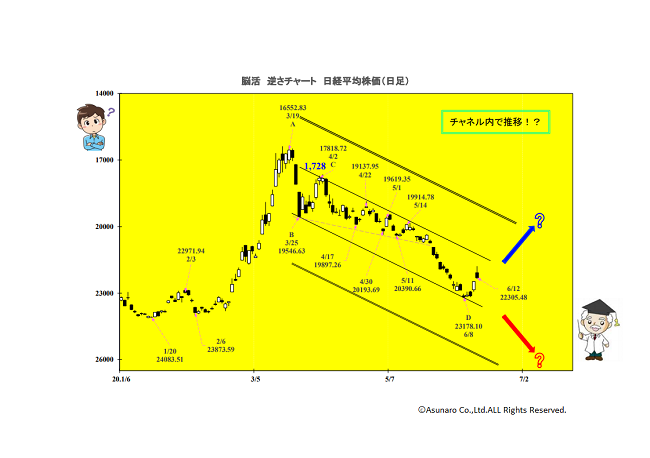

★参照 脳活チャート!!

※チャートをクリックすると拡大チャートが表示されます

相場で大事なことは“今を知る”ことでしょう。

今とは何か、それは「現在性」である。

相場の現在性とは何か、①今が強いのか、弱いのか…『相場の強弱』を知ることである。

強弱からは、②上なのか、下なのか…『方向性』を知ることができる。

次に、方向性が分かれば、③どの程度へ行きそうか…『水準』を考えることができることにつながるのだが・・・。

これらの簡単なアプローチの仕方知れば相場の騰落に一喜一憂することがなくなる。

そのためには、価格の変動により“今が今でなくなる”ときを予測(察知)することが大事である。

“上げ続けた相場はい何れ下げに転じ、下げ続けた相場は何れ上げに転じる”ことから『相場の変化』に対応すべきポイント(波動と値幅と時間関係)に留意することが重要となる。

相場をヤル(株式投資)ことは、常時“不安と期待”の狭間に身を置くことから、どちらに動くかを察知することが大切である。

したがって、転ばぬ先の杖! 憂いに備える! 賢者は「チャート」を大いに利用すべきであろう。進化する投資家を目指して歩みたいものですが・・・如何なものか。

-------------------------------------------------------------

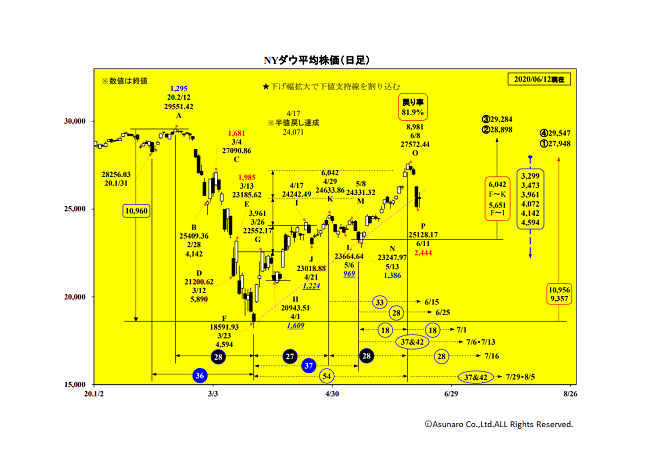

【備考】~NYダウ平均株価&ナスダック指数について~

★参照 NYダウ(日足)

※チャートをクリックすると拡大チャートが表示されます

=値幅調整の懸念を示唆=

前回は「短騰勢鈍化で危うさ内包か」として以下のように述べた。

「急速に騰勢が鈍化し、高値(K)24,633ドルから安値(N)23,247ドルまで小さな下げ三波動構成(K~L~M~N)で下げ幅1,386ドル(K~N)と前値幅1,224ドル(I~J)および1,295ドル(1/31~A)を一気に上回ったことから安値(J)23,018円の維持が重要となっている。また、同安値(J)を下回ると下げ幅の拡大につながりやすくやや危うさがある経過となっている。

下落値幅としてはチャート上に記しているが、①1,609ドル(G~H)、②1,681ドル(B~C)、③1,985ドル(D~E)、④3,299ドル(H~I)などが挙げられるほか3,961ドル、4,142ドルがある。

ただ、下落値幅が1,609ドル内(G~H)に収まって、早期に切り返し高値(K)24,633ドルを上回ると安値(F)18,591ドルを基点とする上げ基調の継続で高値をうかがう経過となる。上値は以下の水準が挙げられる。」とした。

(1)24,904ドル (2)25,770ドル (3)26,208ドル (4)26,350ドル (5)26,513ドル (6)27,379ドル

実際には、安値(J)23,018ドルを下回らずに高値(K)24,633ドルを上回り、もみ合い状態から上放れ複数の均衡点を一気にクリアし、安値(F)からの上げ幅は8,981ドルと拡大した。

ただ、高値(O)27,572ドルへ進んだ直後に反動安が生じ、安値(P)25,128ドルまでの下げ幅が2,444ドルと前値幅1,609(G~H)を一気に上回り、安値(F)18,591ドル以降の最大値幅が生じた。

よって、現在は下値を探る経過となっている。その場合、下値は以下の水準が挙げられる。

①24,273ドル=O-(I―H)

②24,099ドル=O-3,473ドル:19年10月安値~高値(A)までの値幅

③23,661ドル=O-(G―F)

④23,500ドル=O-4,072ドル:19年8月安値~高値(A)までの値幅

⑤23,430ドル=O-(A-B)

ただ、下値模索も反動高が生じ969ドルを上回る値幅を超えると下値不安がやや後退し、高値(O)をうかがう動きにつながる安くなる。そのほかの値幅は、1,224ドル、1,386ドルがある。

一方、高値(O)が更新できない場合は、二番天井形成へ進展する可能性が高まる。

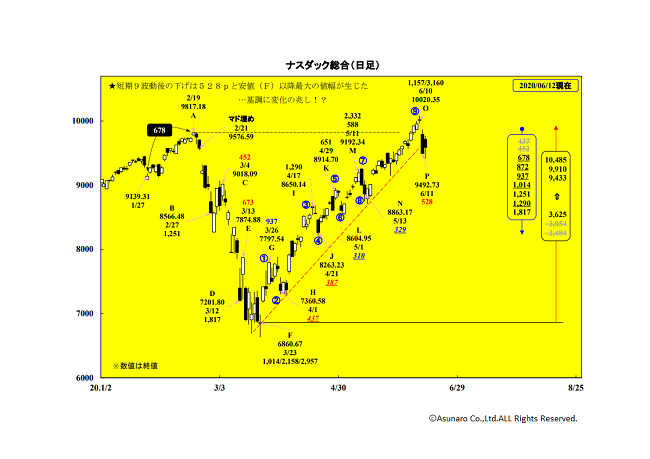

★参照 ナスダック(日足)

※チャートをクリックすると拡大チャートが表示されます

=基調に変化の兆し=

前回は「トレンド継続も下げ幅拡大に留意」として以下のように述べた。

「反動安値幅は、437p(G~H)、387p(I~J)、310p(K~L)と順次縮小する上げ基調となっている。ただ、高値(M)9,192pのあと安値(N)8,863pまでの下げ幅が329pとやや拡大していることから、高値(M)9,192Pからの下げが安値(F)6,860P以降最大の下げ幅437P(G~H)に見合う水準8,755pの維持が重要となっている。同水準を下回ると下げ幅の拡大につながりやすく下値を探る可能性が高まる。」とした。

実際には、速やかに切り返し高値(M)9,192pを上回り、上げ足を強めて高値(O)10,020pと今年2月の高値を更新した。ただ、高値直後に反動安が生じ値幅が528pと437p(G~H)を上回り、安値(F)6,860p以降最大の値幅となった。

よって、現在は値幅678p(20.1/27~高値Aまでの上げ幅)の範囲内に止まることができるか否かが焦点となる。割り込むと下げ幅の拡大につながりやすく下値を探る経過となる。その場合、下値は以下の水準が挙げられる。

(1)9,342p=O-678p

(2)9,083p=O-(G-F)

(3)9,006p=O-(E-F)

(4)8,769p=O-(A-B)

(5)8,203p=O-(C-D)

一方、直近の安値(P)9,492pないし9,342p程度で踏みとどまって切り返し、高値(O)10,020pを上回ると上値を探る経過へつながる。

その場合、上値は以下の水準が挙げられる。

(1)10,485p=F+3,625p:18年12月安値か~今年高値(A)まで

(2)10,290p=A+473p:19年6月安値と安値(F)の値幅

(3)10,608p=G+(G-F)×3

(4)11、176p=C+(C-F)

-------------------------------------------------------------

新型コロナウィルスの感染症拡散事態が一日も早く終息し、平穏な生活を取り戻せるよう心から願っております。 引き続き、気を緩めず第2波に備えましょう!

プラス熱中症対策も怠らないようにしましょう! オタガイニ(*^-^)/\(^-^*)ガンバロー!

-------------------------------------------------------------

執筆:長森伸行

≪執筆者略歴≫

元山一證券投資情報部次長・国内で「一目均衡表」チヤート分析の第一人者。元日本テクニカルアナリスト協会セミナー講師で「一目均衡表」を担当。証券業会に50年間携わった重鎮、自立して儲けられる投資家のインストラクター的な存在。

無料新着記事

-

急騰火柱ドドーン銘柄

女株将軍アスナの「我に続け」

(2026/02/03 13:00)

-

岡本硝子(7746)の取り組み方

株ドクターマサトの投資家診療所

(2026/02/03 12:45)

-

アパレル界のキオクシア候補はこれ

後場の注目株

(2026/02/03 11:30)

-

★迷いは富を逃す大罪だ!円安再燃を利益に変える、超強気姿勢で大御利益を掴め!

ズームイン!!あすなろ!

(2026/02/03 08:18)

-

利益2.6倍銘柄

本日の厳選株

(2026/02/03 07:00)