【相場を観測する】チャートを用いて詳しく解説します!(第9弾)

~相場の観測~

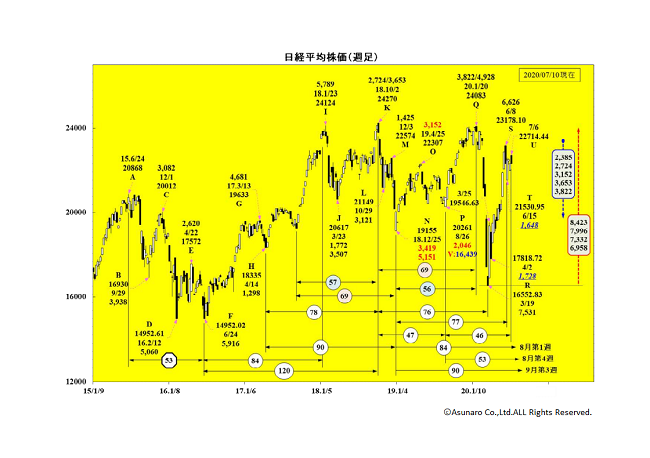

【週足参照】 =静から動へ=

※チャートをクリックすると拡大チャートが表示されます

前回「上昇ピッチに警戒」(記:2020/6/12)では以下のように述べた。

(前回の『着眼大局着手小局No.8』はこちら)

「騰勢鈍化(ジリ高)から上げが加速し、高値(S)23,178円と上伸した。ただ、安値(R)16,552円からの上げ幅が6,626円と過去の値幅6,958円(14年4月安値13,910円から15年6月高値20,868円までの値幅)に接近したあと22,305円と反落(▲873円)しやや影響を受ける格好となった。現在は上げ基調の経過も反動安値幅がどの程度(重要値幅1,728円)で収まるか、または、深押しせずに切り返し高値に進むか見極める状況にある。」とした。

実際には、高値(S)23,178円からの反落は下げ幅の拡大もなく安値(T)21,530円から値を戻しており、安値(R)16,552円を基点とする上げ基調が維持されている。

よって、現在は高値(S)23,178円と安値(T)21,530円のいずれをブレイクするかが焦点となっている。

高値(S)更新は、前高値(Q)24,083円をうかがう動きにつながる。一方、安値(T)を割り込むと下値を探る経過となる。

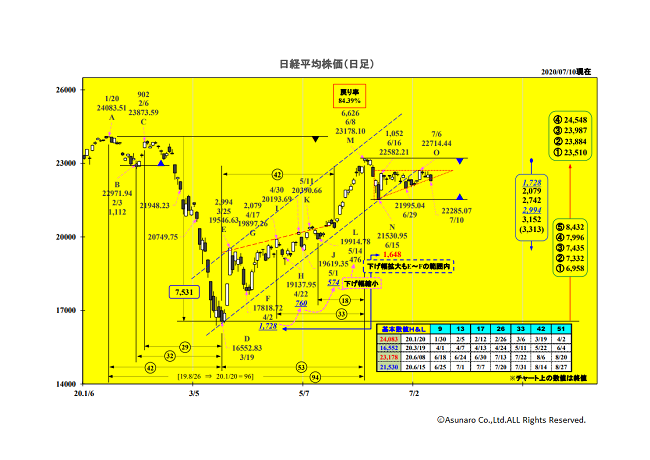

【日足参照】 =方向感を探る=

※チャートをクリックすると拡大チャートが表示されます

日足では前回「下げ幅拡大に懸念」(記:2020/6/12)では、以下のように述べた。

「騰勢鈍化(上昇斜行三角形)も安値(L)19,914円(5/14)を下回らず高値(K)20,390円を上回って上伸し順次上値計算値をクリアした。ただ、高値(M)23,178円に進んだあと過去の値幅6,958円(安値14年4月13,910円~高値15年6月20,868円)の影響を受ける格好で反落し、下げ幅が一時▲1,392円安と拡大した。終値では▲873円安と値を戻し過去の値幅902円(B~C)の範囲内に止まっている。現在は現水準から切り返すか。または、下げ幅拡大も値幅1,728円(E~F)の範囲内に止まって切り返し高値を更新することかできるかが焦点となる。」とした。

実際には、高値(M)23,178円からの反落は、安値(N)21,530円までの下落幅が▲1,648円(M~N)と前値幅1,728円(E~F)の範囲内に止まって反発した。ただ、一日の値戻しのあとは直近の下げ(N~M)の半値水準(22,254円)前後の狭いレンジで一進一退の推移となった。

よって、現在は高値(M)23,178円と安値(N)21,530円の何れをブレイクするかが焦点となる。ただ、高値(M)を上回ると安値(D)16,552円以降の基調継続で、上値を試す動きにつながりやすく、今年1月高値(A)24,083円にトライする経過となる。

その場合、上値は以下の水準が挙げられる。

(1)23,510円=D+6,958円(14年4月安値~15年6月高値)

(2)23,884円=D+7,332円(12年6安値~13年5月高値))

(3)23,987円=D+7,435円(08年6高値~09年3月安値)

(※)24,083円=高値(A):今年1月20日

(4)24,548円=D+7,996円(12年6月安値~13年12月高値)

一方、高値(M)23,178円を上回ることができずに反落し、安値(N)21,530円を下回ると下げ幅の拡大につながりやすくなる。

その場合、下値は以下の水準が挙げられ、何れの水準で止まるかが焦点となる。

(1)21,450円=M-(E-F)

(2)21,099円=M-(G-F)

(3)20,454円=M-2,724円(18.7/5安値~10/2高値)

(4)20,184円=M-(E―D)

-------------------------------------------------------------

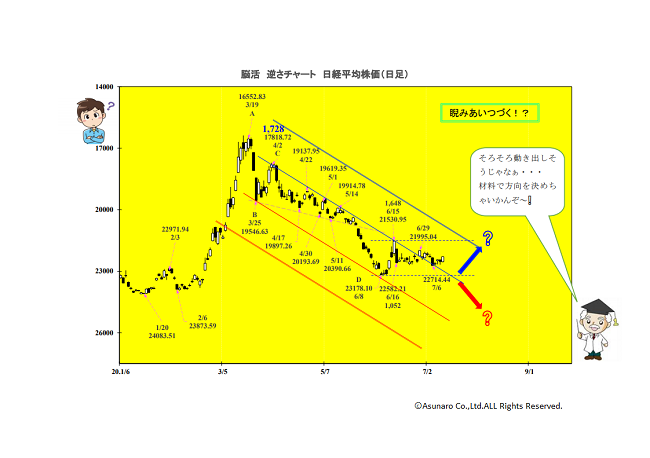

【脳活チャート参照】 =新たな動きへ進展が近いる=

-------------------------------------------------------------

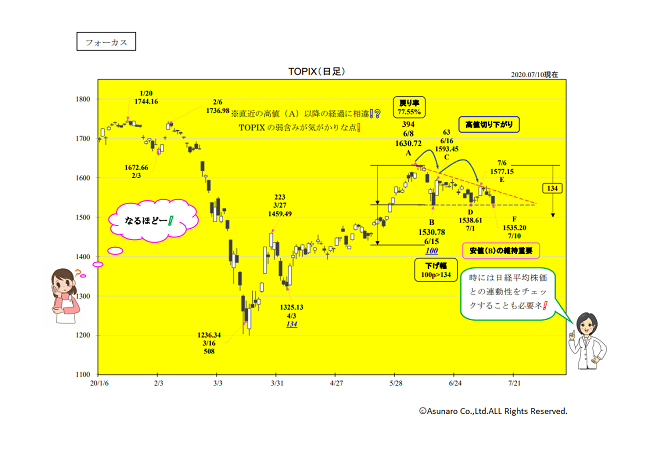

【フォーカス】 ~TOPIXと日経平均株価の連動性について~

※チャートをクリックすると拡大チャートが表示されます

TOPIX(東証株価指数)は、東京証券取引所が算出し公表している株価指数であり、東証第一部に上場している全銘柄の時価総額を対象にしている。

一方、日経平均株価は日本経済新聞社が算出し公表している、最も知名度の高い株価指数である。また、単純平均株価に近い指数のため、株価が高い「値がさ株」の動きに大きく影響を受ける傾向がある。

この二つの株価指数の連動状況によって相場の現状を察知し、今後の動きの推測を試みるものである。概ね、上昇中や下降中は足並みを揃えて同調する傾向があり、天底が同日になることも多い。ただ、天井圏や底値圏では足並みが揃わないことも見受けられる。

1.上昇時、TOPIXが先に高値を付け、数日後に日経平均株価が高値となるケース。

2.下降時、TOPIXが先に安値を付け、数日後に日経平均株価が安値となるケース。

このように、TOPIXが日経平均より先行して高値や安値を付ける場合は、市場全体が頭打ち、または下げ止まりの状態とみられる。(TOPIXの先行性)

よって、1.のTOPIXが先行して高値となるケースでは、それまでの上昇基調の変化につながる可能性があり注意が必要となる。一方、2.のTOPIXが先行して安値となるケースで、それまでの下げに終止符が打たれる時期の接近を示唆するものとなりやすい傾向がある。

日経平均株価の225銘柄に対し、TOPIXは東証1部全銘柄(2,171銘柄)となっており、より株式市場全体の値動きを表しているといえ「相場の現状と今後の動向を探る」手段として日経平均株価とTOPIXを合わせて観察してみてはどうだろうか。

◆◆主なピークとボトム◆◆

[[ピーク]]

=日経平均(円)= =TOPIX(p)=

・87/10/14 22,646 → 87/ 6/11 2,258・・・先行

・89/12/29 38,915 → 89/12/18 2,884・・・先行

・91/ 3/18 27,146 → 91/ 3/18 2,028・・・同日

・93/ 6/ 3 21,076 → 93/ 6/ 3 1,698・・・同日

・96/ 6/26 22,666 → 96/ 6/26 1,722・・・同日

・00/ 4/12 20,833 → 00/ 2/ 7 1,754・・・先行

・07/ 7/ 9 18,261 → 07/ 2/26 1,816・・・先行

・15/ 6/24 20.868 → 15/ 8/10 1,691・・・遅行

・18/10/ 2 24,270 → 18/ 1/23 1,911・・・先行

・20/ 1/20 24,083 → 20/ 1/20 1,744・・・同日

[[ボトム]]

・90/10/ 1 20,221 → 90/10/ 1 1,523・・・同日

・92/ 8/18 14,309 → 92/ 8/18 1,102・・・同日

・95/ 7/ 3 14,485 → 95/ 6/13 1,193・・・先行

・98/10/ 9 12,879 → 98/10/15 980・・・遅行

・03/ 4/28 7,607 → 03/ 3/11 770・・・先行

・09/ 3/10 7,054 → 09/ 3/12 700・・・遅行

・16/ 6/24 14,952 → 16/ 2/12 1,196・・・先行

※ピーク・ボトム合わせて17回の内訳:同日=6回、TOPIX先行=8回、同遅行=3回となっており、TOPIX先行の優位性がうかがえる。

※現在は、6月高値以降の推移の違いを見ておきたい。

-------------------------------------------------------------

【先人からの一言】 ~相場は生き物~ ★参照 脳活チャート!!

※チャートをクリックすると拡大チャートが表示されます

株価の数倍化を期待することは良し。としても・・・。ただし、“自分の都合で相場は動かない”ことも事実である。生き物のように動くのが相場ではないだろうか・・・

日本には四季がある。言うまでもない話だが・・・寒い冬、蒸し蒸し梅雨、猛暑の夏。私たちは季節(自然)の変化に合わせて生きている。

株式投資も然り、上昇相場から下落相場へ変化し、そして再び上昇相場を迎える。または、好むと好まざるにかかわらず下降相場に遭遇する。

このように相場は極めて単純な繰り返しに過ぎないだけに、いち早く相場の本質に気づき、相場の変化に対応できるようにしたいものだ。

要するに変化に対する「対応力」のアップが必要なのだ。固定的な材料に固執するあまり相場の変化を見過ごし、特に下落相場では結果が出てから「どうしよう?」と悩む市場参加者が少なくないのは、不思議と“今も昔も”全く変わっていないようである。残念ながら・・・。

相場は需給のバランス成り立っている。そこには時間と価格の二つのバランスが潜んでいる。

したがって、「チャート」を大いに利用し「臨機応変」、フレキシブルな思考と行動がとれる投資家を目指すべきであろうと思う。

相場を相場に聞くのは・・・如何であろうか。

-------------------------------------------------------------

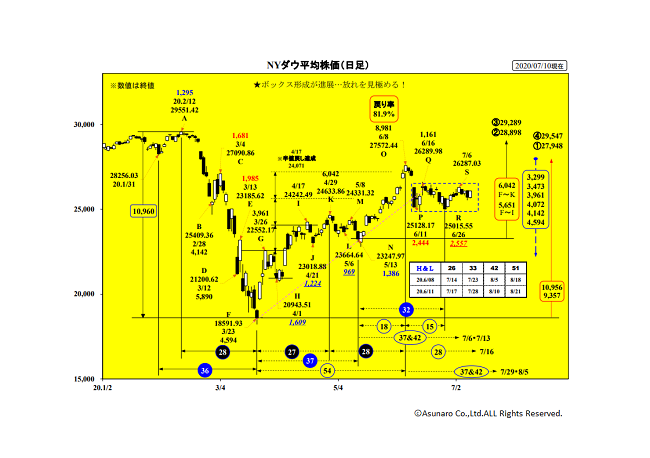

【備考】~NYダウ平均株価&SP500種について~★参照 NYダウ(日足)

=ボックス形成 方向を探る=

※チャートをクリックすると拡大チャートが表示されます

前回は「値幅調整の懸念を示唆」として以下のように述べた。

「高値(O)27,572ドルへ進んだ直後に反動安が生じた。安値(P)25,128ドルまでの下げ幅は2,444ドルと前値幅1,609(G~H)を一気に上回り、安値(F)18,591ドル以降の最大値幅が生じたことから下値を探る経過となっている。ただ、下値模索も反動高が生じ969ドルを上回る値幅を超えると下値不安がやや後退し、高値(O)をうかがう動きにつながりやすくなる。一方、高値(O)が更新できない場合は、二番天井形成へ進展する可能性が高まる。」とした。

実際には、安値(P)25,128ドル(下げ幅2,444ドル)で踏みとどまって高値(Q)26,289ドル(上げ幅1,161ドル)と上げ幅をやや拡大し、その後はボックスの形成が進展した。

よって、現在はボックスの上限の高値(S)26,287ドルと下限の安値(R)25,015ドルの何れをブレイクするかが焦点となっている。

ボックス上限の高値(S)26,287ドルを上回ると、直近の高値(O)27,572ドルを試す動きにつながりやすくなる。

さらに同高値(O)を上回ると安値(F)18,591ドルを基点とする上げ基調の継続となることから今年1月の高値(A)29,551ドルをうかがう経過となる。

その場合、上値は以下の水準が挙げられる。

(1)27,948ドル=F+9,357ドル(安値90年10月~高値00年1月)

(2)28,898ドル=N+(I-F)

(3)29,289ドル=N+(K-F)

(4)29,340ドル=R+(O-N)

(5)29,547ドル=F+10,956ドル(安値16年2月~高値18年1月)

一方、ボックス下限の安値(R)25,015ドルを下回ると下値を探る動きが生じやすく下げ幅も拡大する可能性がある。また、高値(O)が更新できない場合は、二番天井形成へ進展する可能性もある。

その場合、下値は以下の水準が挙げられる。

(1)24,273ドル=O-(I-H)

(2)24,099ドル=O-3,473ドル(安値19年10月~高値(A)までの値幅)

(3)23,661ドル=O-(G-F)

(4)23,500ドル=O-4,072ドル(安値19年8月~高値(A)までの値幅)

(5)23,430ドル=O-(A-B)

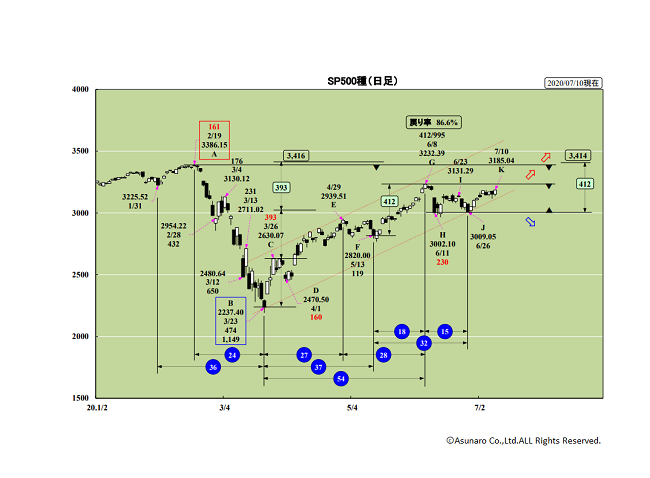

=基調の維持が焦点=

※チャートをクリックすると拡大チャートが表示されます★参照 SP500種(日足)

高値(G)3,232pからの反落は、安値(H)3,002pまでの下げ幅が230pと安値(B)2,237p以降最大値幅となったが、重要値幅393p(B~C)の範囲内に収まって狭いレンジで推移した。ただ、高値(I)3,131p、安値(J)3,009pを経て、直近値(K)3,185pと高値(I)を上回った。よって、現在は高値(G)3,232pをうかがう格好となっている。また、同高値(G)を上回ると2月高値(A)3,386pにトライする動きにつながりやすくなることから、安値(B)2,237pを基点とする基調の維持が焦点となっている。

その場合、上値は以下の水準が挙げられる。

(1)3,414p=H+(G-F)

(2)3,434p=H+432p(高値(A)~安値2月28日)

(3)3,462p=G+(G-H)

(4)3,476p=H+474p(高値3月13日~安値(B))

一方、反動安が230pを超える値幅が生じるか、または、高値(G)3,232pを上回らずに安値(H)3,002pを下回ると下値を探る動きにつながりやすくなる。また、値幅393pの範囲に収まるか否が焦点となり、同値幅を超えると下げ幅が拡大する可能性が高まる。

その場合の値幅は、432p、474p、650pなどが挙げられる。

-------------------------------------------------------------

新型コロナウィルスの感染症拡散事態が一日も早く終息し、平穏な生活を取り戻せるよう心から願っております。 引き続き、気を緩めず第2波に備えましょう!

プラス熱中症対策も怠らないようにしましょう! オタガイニ(*^-^)/\(^-^*)ガンバロー!

-------------------------------------------------------------

執筆:長森伸行

≪執筆者略歴≫

元山一證券投資情報部次長・国内で「一目均衡表」チヤート分析の第一人者。元日本テクニカルアナリスト協会セミナー講師で「一目均衡表」を担当。証券業会に50年間携わった重鎮、自立して儲けられる投資家のインストラクター的な存在。

無料新着記事

-

超絶!アスナのキオクシア(285A)が株価16.95倍!

あすなろレポート〈夜版〉

(2026/02/13 17:00)

-

大量資金が向かいそうな銘柄はこれ

株ドクターマサトの投資家診療所

(2026/02/13 14:30)

-

【決算通過】成長株トリオはこれ

後場の注目株

(2026/02/13 11:30)

-

100万⇒1690万の銘柄(銘柄コード付)

女株将軍アスナの「我に続け」

(2026/02/13 11:00)

-

全体フォロー:主役交代、出遅れ中小型株が逆襲ステージへ

全体フォロー

(2026/02/13 09:40)